現在進行形で株価が暴落しており、一時の42,000円越えからわずか数週間で30,000円台も切る勢いとなっています

今までと違い、今年から新NISAを機に初めて投資を始めた方が巻き込まれることとなり、なかなかの地獄絵図となってパニックになっている方も多いかと思います

私も対応が遅れ、今年の利益が吹き飛ぶ形となりました(笑

実は私はまともに暴落を食らうのは2回目でして、1回目のコロナ暴落を含めた原因と対策を考えていきます

なぜ今回の暴落が起こったのか

まず、今年の暴落がなぜ起こったからかです

直接的な原因は以下の2種類あると言われていてます

①好調なアメリカ経済の悪化

②日銀の利上げ

理由①好調なアメリカ経済の悪化

理由の1つ目はアメリカ経済の転換です

ずっと好調で株価も上がり続け、S&P500といった米国株でかなりの含み益を出した方も多い状況でした

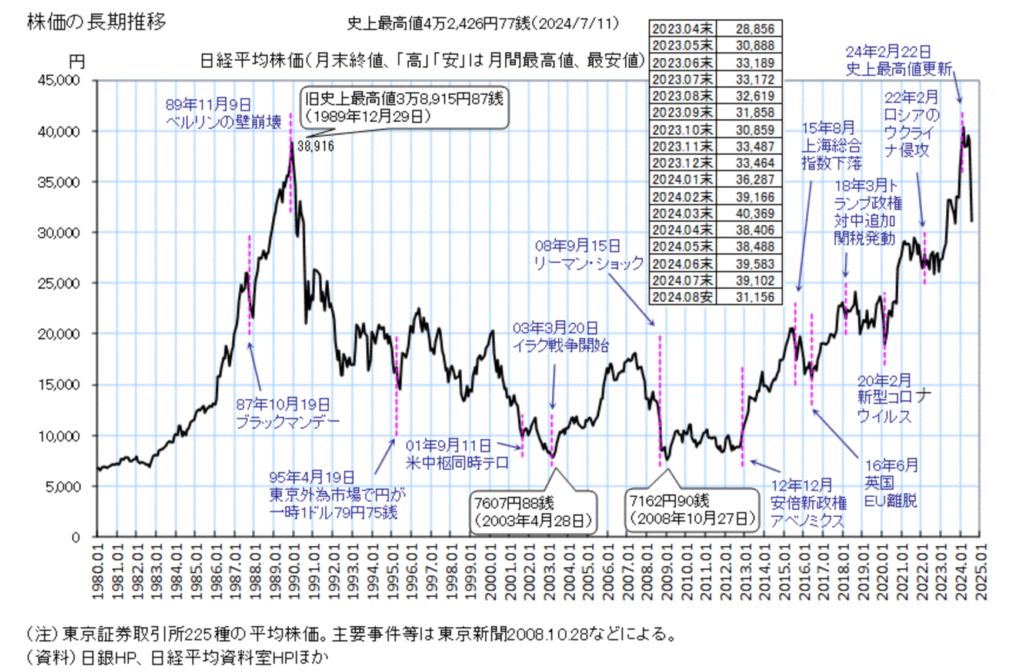

ところが足元では失業率は4ヶ月連続で増加しており、7月の失業率も4.1%予測に足して4.3%と、市場予測よりも悪化していました

また、非農業部門の雇用者数も市場予想の17.5万人増や前回結果の17.9万人増を大きく下回る11.4万人増の結果となりました

このほかにも平均時給も前月比0.2%増の35.07ドルと、市場予想や前月の0.3%増を下回っていました

こういった重要経済指標が市場予測よりも下回る水準が連続して起きており、本当にアメリカ経済が後退トレンドに入ったのでは?という予測から売りが先行して株価が低下しています

単に指標が悪化しただけでなく、市場予想より悪化したことと、トレンドが好景から転換したことで利益確定する人と、一目散に市場から逃げ出す動きが重なりました

理由②日本銀行の利上げ

2つ目の理由は予想外のタイミングで日銀の植田総裁が利上げをしたことです

利上げするにしてももう少し後だろうと思っていた中での急に0.25%の利上げを決定し、一方でアメリカの経済指標の悪化から日米の金利差が縮まり、急激な円高が発生しました

植田総裁が起こしたことから植田ショックという呼び名がついてますが、背景には岸田総理・河野さんら政治家からの圧力から利上げが決まったとも

輸出企業の多い日本は円安のほうが業績がよくなる会社が多い一方で、円高になると企業の業績悪化が予測されます

これがわずか1か月弱で10%以上円高に進み、単純に輸出で稼いだ利益が円換算で10%圧縮されることになるため株価が下落しました

界隈では実質賃金はいまだマイナスで、アメリカ経済の調子も転換しそうなこのタイミングで利上げとかタイミング悪すぎ!という話が出てますが、タイミングが悪いとこういうことになります

たった0.25%の利上げなのにインパクトすごいですね

理由③ 円のキャリートレード

3つ目は円のキャリートレード

キャリートレードとは、金利の安いところでお金を借りて、もっと利回りがいいところに投資すること

Aさんちから1年150万円で借りて、Bさんに1年152万円で貸せば、差額の2万円の儲けが出るというもの

金利差が広がれば広がるほど、利子率の差から儲けが広がります

さらに円安も加わり、1ドル150円だったのが円安で1ドル160円になるようなことがあれば、

・1,500,000円を借りて10,000ドル(1,500,000円÷150円)に変換

・1年後に金利4%つけば10,400ドル(10,000ドル×1.04%)

・1ドル160円と円安になったタイミングで円に交換すると1,664,000円(10,400ドル×160円)

こうして為替だけで164,000円も稼げる仕組みでした

米ドルの金利が高い一方で日本の金利がほぼゼロ金利のためにがっぽり稼げたところ、アメリカの金利低下リスクが早まる予想に加えて、日本の金利が急に上がりさらにこれから追加で上げていく方針を日銀が発表

すると円のキャリートレードで儲けていた環境が逆転することになるため、どんどん撤収作業されていきました

撤収の仕方としては、円の借金を返すために現金が必要 ⇒ 現金を作るために株が売られる ⇒ 株価が下がり円高 ⇒ 返済能力の証明のため、担保としている株の強制換金 ⇒ 株価下落

このスパイラルで異常な株価下落を招くこととなったようです

日銀植田総裁の利上げが震源ですね 植田ショックです

今後同様の暴落に巻き込まれないようにするために

原因が分かったことで、対策について考えていきます

まず前提ですが、「暴落しなきゃいいじゃん」というのは起こりにくいです

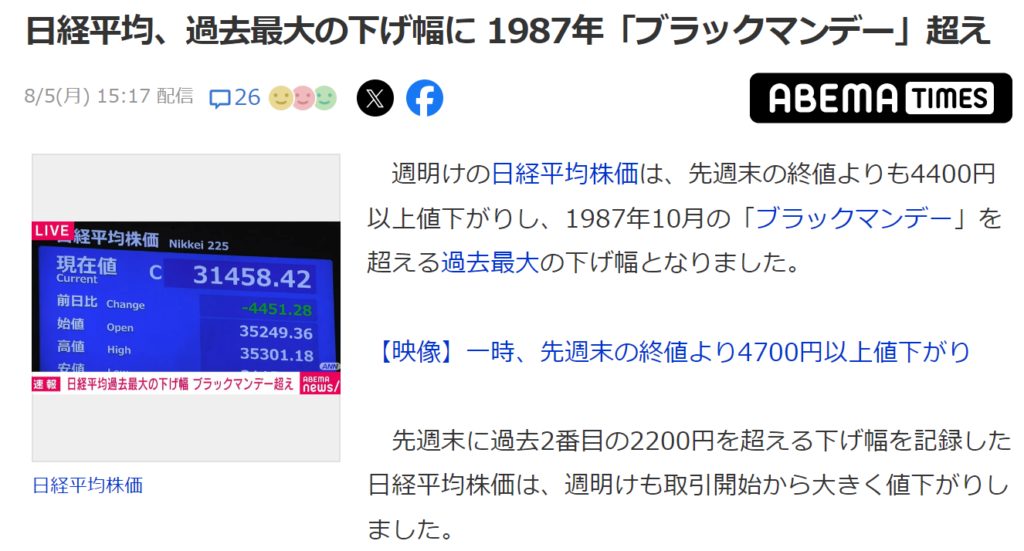

以下のように、日本の株価市場は過去何度も暴落を経験して今年過去最高値に到達しました

社会実情データ図録より引用 https://honkawa2.sakura.ne.jp/5075.html

度々大きな下落を繰り返しながら株価は上昇していきますので、そもそもこういう暴落は起こるものであることを前提に投資する必要があります

では下落時にどう対処するかについて考えていきます

対策①経済指標を確認する

原因の1つ目にあったアメリカ経済の後退は雇用統計データの発表を機に発生しました

逆を言えば雇用統計を我々も見れば良いだけとなります

とはいってもそんな統計データの見方も市場がどう思っているかなんてどうやって知ればいいんだという話になると思いますので、経済指標の発表カレンダーとその予想と結果が一目でわかるサイトを紹介します

・大和証券 経済指標カレンダー

カレンダー表記やグラフ表記もあり見やすくなっています

・マネックス証券 経済指標カレンダー

前回・予想・結果が併記されておりわかりやすく、過去分も探しやすくなっています

また、重要度を★の数でフィルタできるため、重要なものだけを追いやすくなっています

・楽天証券 経済指標カレンダー

重要度では書かれているもののフィルタはできず、正直あまり見やすくないです

景気後退を感じさせた失業率や非農業部門雇用者数は、マネックス証券で重要度★3で表示されていますのでこういった景気指標を追うことで対処を早くすることができます

また、金利差や為替はかなり株価に影響しますので、こちらも普段から中止されると良いと思います

以下に日経平均株価と為替の関係を乗せますが、株価と円ドル為替の形はそっくりです

特に円安や円高の転換時には大きく動きますので、為替系のニュースは見ておくと動きやすいです

対策②逆指値を設定しておく

2つ目の対策は”逆指値”を設定しておくことです

通常、株の注文は、指定の金額以下になったら購入し、指定の金額以上になったら売却する注文を行います

指定の値札で注文することから、指値といいます

逆指値とはこの逆で、指定の金額以上になったら購入し、指定の金額以下になったら売却する注文のことをいいます

つまり指定の金額以下になったら自動的に売却するように事前に注文しておけば、暴落に気づかなたったとしても感情に左右されずに早めに損切りすることができます

逆指値の注文は購入と同時にも設定できますので、これ以上下落されたら困るというラインで設定しておくと安心できます

逆指値を入れるラインとしては、現在価格から○%下落したらというパターンや、市場から基準とみなされている金額で設定するパターンがありますが、最初は基準がわからないと思いますので、現在価格から○%で設定したり、損失が出ないラインで設定するなどしてみると良いかもしれません

リスク管理を行いつつ、長期積み立てに取り組もう

今回は経済指標や逆指値の設定を行い、リスクを抑えることの重要性について説明しました

それでも「いちいち指標なんて見に行くのめんどくさい!」「指標を見たってどう解釈すればいいのかわからん!」という方も多くいらっしゃると思います

そんな方は僕のインスタをフォローしておいてください

今回ひどいことになったので、ストーリーで予定される指標や結果の解釈といった説明を増やしていきます

今回暴落に巻き込まれた方は災難でしたが、株価が下がったからと言って企業の業績が悪くなったわけでもなく、むしろ配当利回りが高まるなど絶好の買い場となっております

また、一度下落したとしても復活するまで数年持ち続けることが可能なくらい、余剰資金で運用するということも大事なことですので無理のない範囲で資産運用を行っていきましょう!